撰文 | 曹双涛

编辑 | 杨博丞

题图 | IC Photo

荣耀正加速推进上市之路。

近期,荣耀开启了新一轮融资计划,本次主要开放对象为各省的地市一级渠道商,入股标准从此前的500万元提升至1000万元,部分渠道已接到通知。

本次配股将通过相关基金进行处理,交易股份由大股东出让,计划在今年八月底前完成。

事实上,早在2021年8月,就有荣耀核心经销商透露荣耀近期可能上市,经销商可购买原始股,认购金额500万-5000万元不等。

除要求经销商配股外,据业内人士透露,去年荣耀也一度要求公司员工强行配股,并且将配股指标分摊到各部门。虽说引入多方资本能够加速荣耀上市之路,但这背后又是否隐藏着其他风险呢?而且荣耀此次要求经销商配股,又是否能够达到荣耀预期呢?

图源:微博

01.

荣耀股权多元化,

市场需理性看待

自2020年11月荣耀从华为独立后,上市一直是伴随着荣耀发展的重要关键词,虽说荣耀一直对外强调自己不会上市。

2021年8月,荣耀CEO赵明在接受媒体采访时表示,荣耀未来肯定会更加开放和透明,融资渠道也会多元化,不排斥未来在合适的机会上市。但目前更重要的是构建面向未来的核心能力,荣耀的团队不会追求一夜暴富。

2022年上半年,当时市场曾传闻“荣耀筹资450亿美元计划2022年上市”,但这一消息也很快被荣耀官方所否认。除此之外,先后被市场传闻荣耀借壳上市的公司如城交、深纺织A、*ST日海、华昌达、波导股份,也先后进行了否认。

但需要说明的,当一个企业计划上市前,必然会通过多种方式迅速带动公司业绩提高,进而保证上市顺利。

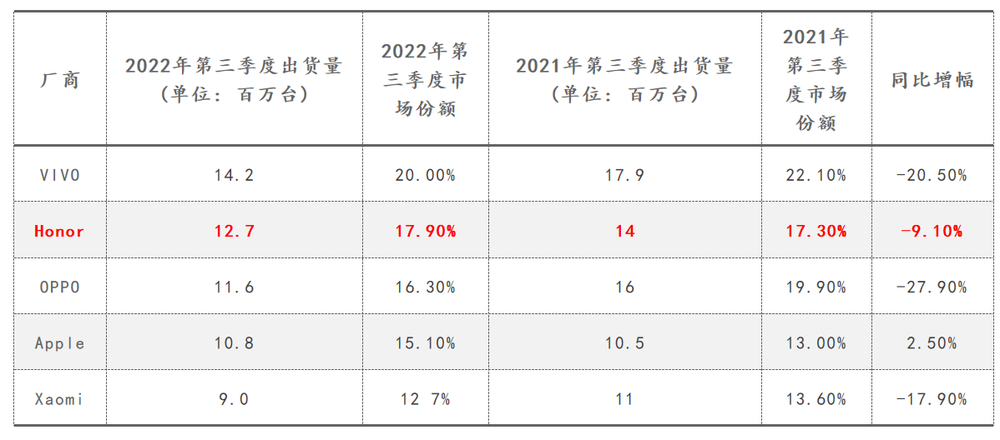

据IDC数据显示,2020年Q4、2021年Q1当时荣耀手机的市场份额分别为4.6%和4%。但仅仅两个季度后,荣耀手机市场份额迅速被提升至17.9%。如此快的增长速度,很难不让市场怀疑荣耀这是在为后续的上市铺路。

图源:IDC

同时,虽然当年华为在出售荣耀时,其收购方由国资和经销商组成。但此后两年多的时间内,荣耀就从未停止引入资本的步伐。结合天眼查来看,当前目前荣耀共有15位股东,其中九大股东均有深圳国资参与。在后来新晋六大的股东中,国信资本为深圳市国资委间接控股的公司,京东方则兼有国资背景及产业链资源。

除此之外,北京松联科技是华为、荣耀手机的重要渠道商;共青城爱施德的大股东为爱享投资,后者为老牌手机分销商爱施德的子公司;中电科太力、中邮器材、天音控股也均是国资控股的手机渠道商。另外,鲲鹏展翼由深圳市国资委间接控股。

若此次荣耀和经销商配股得以顺利推进,这就相当于荣耀形成了以国资为代表的资方+以京东方为代表的产业链上游+以松联科技、天音控股为代表的下游,多方力量并存的现象。

图源:天眼查

需要说明的是,对于荣耀股权多元化的现象,市场仍需理性看待。不可否认的是,上下游的入股能够帮助荣耀完成产业链联合研发,有利于增强荣耀的自主可控性。同时,大量资本的进入也为荣耀带来了更多的现金流,这也为荣耀推进各项业务的发展奠定了基础。

以本次荣耀配股为例,保守估计此次符合荣耀配股条件的经销商有200多名,另考虑到部分经销商配股金额可能高于1000万,此次配股或能给到荣耀带来50亿元左右的现金流。2022年赵明也曾指出,“荣耀的收入和利润都在持续健康成长,今年一季度,我们利润的兑现率、经营性现金流非常好。”

但多元化的股权,后续也会让荣耀的不确定因素增强。

其一,股权多元化下,不仅会导致内部管理效率降低。更严重的是,从其他上市公司的经验来看,为争夺控股权很容易引发企业内斗。内斗的存在,往往会导致企业业绩持续下滑、中小投资者利益受损、上市公司股价暴跌、市值蒸发。简单来说,内斗没有赢家。

图源:百度

其二,即使荣耀真正上市成功,但这种上下游均是股东的做法,也让投资者无法预测荣耀的业绩表现,这在影响荣耀股价的同时,也会对荣耀的PE构成影响。

因手机行业中所统计的出货量和真实销量之间本就有一定差距。据Quest Mobile发布的2022年上半年国产手机品牌新设备激活数量,荣耀以1902万台排名第三,冠亚军分别是OPPO和VIVO。但IDC数据则显示,2022年Q1和Q2,荣耀手机出货量分别为1350万部和1310万部,也就是说,荣耀就700多万部手机尚未完成激活。

而当荣耀经销商是公司股东时,荣耀真实的出货量也就变得朴树迷离。更深层来看,此前荣耀市场之所以能快速提升的背后,实则是让经销商承担库存压力。

但因较高的库存一直占用经销商的现金流,若荣耀后续仍坚持这种做法,这在引发经销商不满的同时,也会对荣耀手机出货量大盘构成影响。

02.

荣耀配股,是否顺利?

虽说目前荣耀已给出具体的配股方案,但荣耀经销商陆明(化名)告诉DoNews,虽然部分经销商有这个资金实力可以拿出这个钱,但目前大多数经销商仍持观望态度。

“疫情所带来的不确定性,本就让我们线下经销商亏损严重。虽说目前无须考虑疫情的影响,但由于当前手机仍未走出低谷。大家只能减少不必要的投资,稳定现金流,才能穿过寒冬。”陆明说道。

如陆明所言,在刚刚过去的618期间,Tech Insights 数据显示,618 网购节线上智能手机销量自2021年后便一路下滑,2022年销量为1400万部,同比下降25%,2023年总销量为1340万部,同比下降7%。

研究机构GFK也指出,当前中国电子消费品市场暂未回暖迹象,后续手机大盘仍将维持低位延续。或许从这个角度来看,也就不能理解荣耀经销商的做法。

陆明接着表示,除行业前景不明朗导致经销商谨慎外,此次荣耀配股我们经销商也关注几个核心问题:一是荣耀股票估值如何定价,给经销商带来的利润空间有多少?二是何时才能解套?三是若荣耀股票若出现破发,荣耀是否回购补偿股东。

事实上,对于经销商关注的这些问题我们也不能理解。其一,当年经销商曾参与过迪信通上市前的融资,虽然迪信通也曾迎来过业绩的高光时刻,但在电商的持续冲击下,迪信通股价也持续暴跌,被退市的迪信通最终也被地方国资委所接盘,这让经销商损失惨重。迪信通的前车之鉴,也让经销商对荣耀的配股只能谨慎。

图源:迪信通公司财报

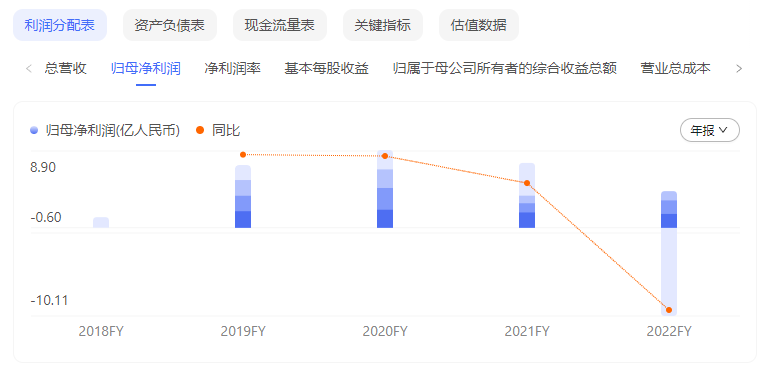

其二,针对荣耀上市股票的定价,市面上经常参考小米。这是因为荣耀和小米皆是主打性价比,并借助互联网起家,后续在拓展线下渠道的同时也在持续发力高端化。

但这种比较本就存在问题,一方面在海外市场运营多年的小米,其2022年海外收入为1377.86亿元,占小米当年总营收比重为49.8%。但和小米不同的是,荣耀的出海战略仍处在起步阶段。以东南亚市场为例,目前荣耀在东南亚市场的品牌知名度、产品销量和OV、小米等品牌相比,仍有较大差距。

另一方面,历经多年发展的小米,目前已形成多元化业务。以2022年为例,小米智能手机业务、IoT与生活消费产品、互联网服务、其他业务营收分别为1672.17 亿元、797.95 亿元、 283.21 亿元 47.11 亿元,占比分别为59.71%、28.49%、10.11%、1.68%。但因智能手机业务占比六成,行业下行周期之下,也让小米营收增速放缓。受此影响,小米股价也处在波动中。

图源:雪球

但和小米不同的是,目前荣耀的核心业务仍是以智能手机为主,并衍生出类似于个人PC、智能手表等业务。业务本就相对单一的背景下,小米股价的波动,更让经销商对荣耀后续上市的股价产生了担忧。

其三,虽然市场上曾将荣耀和苹果作为对比,但苹果股价得以上涨的原因在于,以核心技术为依托,持续稳定高端产品销量,进而带动公司营收和利润增长。虽然赵明多次将荣耀和苹果进行对比,但坦白来说,荣耀目前的核心技术积累和苹果几乎不在一个量级上。

图源:雪球

面对经销商所关注的这些点,更让经销商们变得极其谨慎。陆明接着说道,此前荣耀曾表示,一旦荣耀成功上市,经销商可以立即解套。但最近荣耀对经销商的会议中却指出,解套需等到2026年。

前后不一说法的背后,侧面也能看出荣耀对于上市的焦虑。因为荣耀上市后股价一旦破发,除要给经销商大量补偿外,也意味着荣耀此前引入的其他资本收益率下降。不知荣耀此时如何对这些股东交代呢?

03.

荣耀和华为必有一战

事实上,荣耀选择这一时期重启配股,更深层的意义在于要求经销商在华为和荣耀之间“战队”。因当前互联网流量红利的退散,目前品牌方正加速回归线下。

因此,线下渠道仍会是未来手机行业出货量的大头,稳定经销商团队的同时,争夺经销商自然是手机厂商后续发力的方向。而结合IDC的数据来看,华为手机市场份额已从2022年Q2的7.3%增长至2023年Q2的13%,同比增幅高达76%,重回国内手机出货量前五。但反观荣耀,其市场份额不增反降。

图源:IDC

不仅如此,疫情三年曾让华为关掉了线下近1/3的门店,其中大部分都是非授权但是得到官方默认的自建店。但目前,华为开始鼓励商家大量开自建店,希望在今年Q4前把门店恢复到疫情前的水平。而荣耀的不少经销商本就是当年荣耀从华为独立后带出的,现如今华为选择重启线下门店,这些经销商自然是华为想要重新夺回的。

厂商或许追求的是效能最大化,但不管哪个行业的经销商实则是追求的自身利益最大化,这和厂商之间的想法本就是矛盾的。荣耀自然也深知这个道理,开始调整对线下经销商的策略。

以荣耀90为例,对比于上一代产品,在配置进一步提高的情况下,定价更低,使得产品在线下更具竞争力。在荣耀90发售之前,不少经销商的反馈是,荣耀对老产品调价的速率变高,且新机器也没有压货太多,一圈下来,不少渠道商反而通过清库存赚到了不少钱,其中荣耀60等产品单台能赚到600元左右。

但荣耀若想要持续捆绑经销商,也不得不和华为进行竞争。

华为的最大优势还是在于高端机型的市场认可相对较高,即使2022年受芯片所影响,但当年华为在高端机型的市场份额仍高达37.8%。而高端产品所带来的高毛利,自然对经销商构成强大的吸引力。

不仅如此,因华为在政务市场深耕多年,华为手机也在政务市场也有着较高的市占率。那么未来若是华为和荣耀竞争加剧时,经销商又会如何抉择呢?

04.

结语

老东家的卷土重来,市场需求的持续低迷,核心产品要和众多厂商进行竞争,多元化股权所带来的不确定性,经销商对配置股权的谨慎态度。

而这一系列的难题之下,荣耀又要如何走好上市之路呢?