濒临破产退市的每日优鲜,靠转型实现“自救”?

作为“生鲜电商第一股”,每日优鲜在上市1年后爆发生存危机。

8月4日,每日优鲜(NDAQ:MF)公布了2022年报,尽管去年7月其宣布关闭营收占比约90%的DWM业务,全面终止前置仓模式;但其负债总额仍高达16.52亿元。

与此同时,每日优鲜还发布公告,其分别与两家投资机构签订了两份股份购买协议,两者将认购总计54亿股每日优鲜B类普通股,占每日优鲜发行股票总数的88.1%;耗资2700万美元(约折合人民币1.94亿元)。

此外,每日优鲜将以1200万美元的现金购买香港数字营销解决方案供应商Mejoy Infinite Limited的所有普通股。

在宣布获得融资的当日,每日优鲜美股股价暴涨,盘中多次触及熔断,最高涨幅达368%;其美股收盘股价上涨284%,当日报收1.98美元/股。

截至美东时间8月24日美股收盘,每日优鲜报收1.08美元/股,对应市值879.4亿美元(约折合人民币640.80亿元);对比IPO市值22.74亿美元,其市值已经蒸发99%。

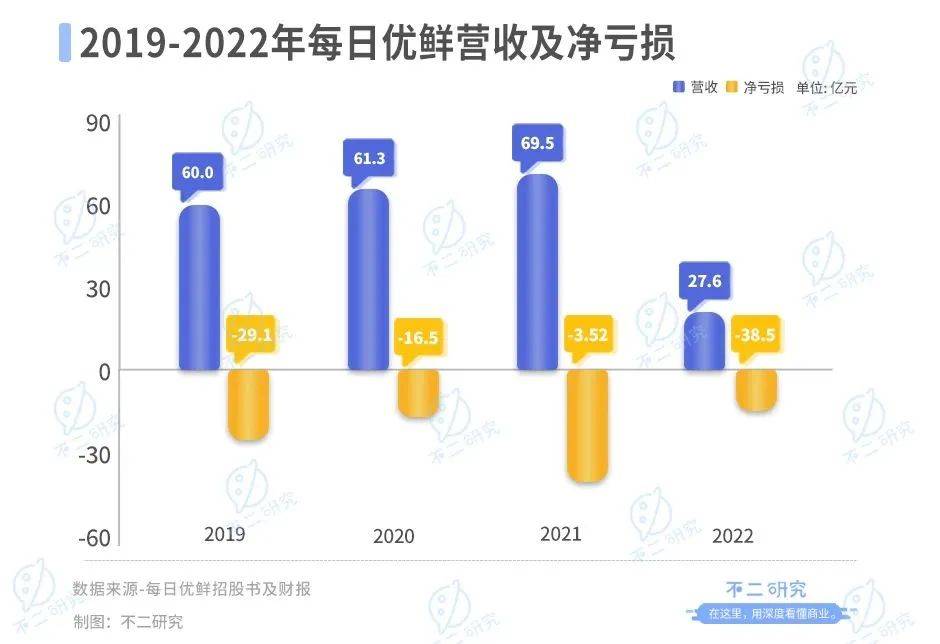

「不二研究」据其年报发现:2022年,每日优鲜的营收为27.6亿元,同比下降60.3%;净亏损为15.23亿元,同比收窄60.44%。

业绩堪忧的每日优鲜,曾面对增长乏力的前置仓模式发力B端,试图转型“智慧菜场”业务。

截至2022年12月底,每日优鲜的“智慧菜场”已经开始有64个开始运营。但由于盈利和运营能力不佳,今年3月,每日优鲜彻底终止智能生鲜市场以及零售云业务。

「不二研究」发现:每日优鲜在努力转型找新增长点的同时,也在积极寻找新融资。

2022年7月14日,有媒体报道称,每日优鲜曾宣布与山西东辉集团拟达成股权投资协议,获得2亿元的股权投资。但据最新财报,该交易尚未完成,投资款也没有如期到账。

▲图源:freepik

根据财报显示,每日优鲜于2023年1月推出的自有品牌产品零售业务和提供数字营销解决方案服务或将是未来的新发力点。

此前10月的一篇旧文中(《三年半烧掉88亿、4个月市值暴跌7成,每日优鲜首份财报不及格》),我们聚焦于头顶“生鲜电商第一股”光环的每日优鲜,在上市后持续亏损不断扩大,且履约费用高企。

时至今日,尽管每日优鲜融资近2亿,但其依然站在退市的边缘。此前有媒体报道称,每日优鲜或将被用来“借壳”上市。“不卖菜”之后,其能否借转型数字营销“翻身”?由此,「不二研究」更新了10月旧文的部分数据和图表,以下Enjoy:

6月13日,每日优鲜发布公告称,纳斯达克上市资格部已决定将该公司的美国存托股票从纳斯达克摘牌,除非公司及时要求纳斯达克听证小组举行听证会。

从上市到濒临退市,每日优鲜仅用了两年时间。

作为生鲜电商前置仓模式的首创者,每日优鲜先于叮咚买菜(NYSE:DDL)登陆资本市场,然而其“出道即巅峰”、开盘即遭破发,此后股价波动式下滑。

▲图源:freepik

上市后的每日优鲜,似乎并没有迎来其更高光时刻,反而屡陷风波:2022年,撤城收缩、供应商欠款被诉讼、员工大批离职等。到2022年12月,每日优鲜因“不再满足继续在纳斯达克全球市场上市所需的1000万美元股东权益要求”而被退市警告。

「不二研究」发现,2019-2022年,每日优鲜累计亏损99.31亿元;且履约费用高企,其在上市后并未改变亏损换增长的策略。

显然,前置仓模式并未给出令资本市场满意的答卷;每日优鲜同时抛出B端新故事,但不可避免地存在风险和挑战。

当生鲜电商赛道格局动荡,在前置仓烧钱消耗战之后,资本市场还会相信每日优鲜的新故事吗?

每日优鲜的掌舵者徐正被称为“天才少年”,15岁时因获得全国奥数比赛第一名而被保送至中国科技大学数学系。

此后,徐正在联想集团工作十余年,28岁成为联想集团最年轻高管,并于2014年创立每日优鲜。

据招股书显示:其在2015年首创前置仓模式,解决生鲜配送“最后一公里”难题。

创业之初,每日优鲜即获得来自元璟资本、光信资本、展博创投的500万美元天使轮融资;此后,其几乎保持每年一到两轮的融资节奏,在IPO前共获得11轮融资,总融资规模超100亿元。

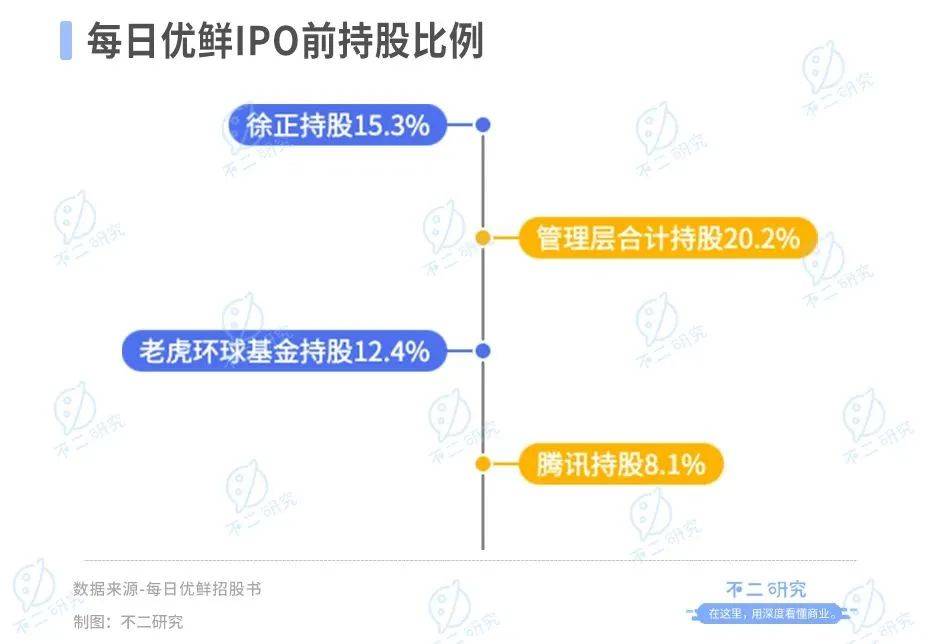

据招股书显示,徐正持股15.3%、管理层合计持股20.2%;老虎环球基金持股12.4%;腾讯持股8.1%。

2021年6月25日,每日优鲜正式在纳斯达克挂牌上市,发行定价为13美元/股;但其上市首日开盘破发,股价一度暴跌36%,最终收跌25%,一夜之间市值蒸发7.86亿美元。

上市之后,每日优鲜并没有改变“亏损换增长”的策略。据其财报显示:2019-2021年,每日优鲜净收入为60.0亿元、61.3亿元、69.5亿元;同比增长分别为69.16%、2.17%、13.38%。

「不二研究」发现:尽管每日优鲜的营收逐年上升,但仍处于高额亏损中。2019-2021年,每日优鲜净亏损分别为29.09亿元、16.49亿元、38.50亿元;调整后净亏损率分别为46.3%、25.9%、62.8%;其中2021年,每日优鲜的净亏损较去年同期扩大133.47%。

而到2022年,每日优鲜遭遇较大的业绩波动。据每日优鲜2022年报显示:每日优鲜净收入27.61亿元,同比减少60.28%;同期的净亏损为15.24亿元,同比收窄60.4%。

对于业绩的下滑,根据每日优鲜解释称,其营收大幅下降的主要原因是2022年7月DMW业务的关停。

此外,2019-2022年,每日优鲜的经营现金流一直为负,登陆资本市场让其“回了一口血”。

在IPO前,截止2020年12月31日,其现金及现金等价物、限制性现金和短期投资为18.4亿元;但截至2022年12月31日,这一数据仅为4895.6万元。

在「不二研究」看来,每日优鲜上市后并未改变“亏损换增长”策略,仍然依靠资本输血来维持公司运营。尽管IPO暂缓现金流危机,但在其“烧”出一定规模、走通盈利模式之前,资本市场是否会持续买单呢?

目前来看,每日优鲜上市后的股价跌跌不休,或许正是投资人在用脚投票。

生鲜电商是一门烧钱的生意。

作为生鲜移动电商平台,每日优鲜主要采用前置仓模式,它的钱“烧”在哪里了呢?

所谓前置仓,即将仓库设在离消费者1-3公里的地方,以便其在下单后实现“即时达”;其优势在于配送快、品控较优,但弊端同样明显:模式过重、扩张较慢和成本太大。

截至2021年末,每日优鲜在国内17个城市建立了546个前置仓;而其在2019年前置仓数量为1500个,不到两年,前置仓数量缩减一半以上。

▲图源:freepik

在「不二研究」看来,高企的前置仓履约费用,或是每日优鲜盈利“造血”的最大难点。

2019-2021年,其前置仓履约费用分别为18.33亿元、15.77亿元、21.21亿元。

对比同期的净收入粗略计算,其履约费用率从2019年的30.54%,逐步降低2020年的25.72%,在2021年回升至29.20%。

2021年,每日优鲜的一般和行政费用、技术和内容费用、销售和营销费用,分别为9.11亿元、7.46亿元、9.03亿元,同比增加204.96%、101.91%、53.32%。

「不二研究」发现,2021年,上述三项费用合计约25.60亿元,同期的净收入占比高达36.83%。数倍增长的各项成本费用,正在进一步蚕食每日优鲜的利润空间。

2019-2021年前三季度,每日优鲜的毛利率分别为8.7%、19.4%、12.3%。

对于毛利率较去年同期大幅减少8.1个百分点;每日优鲜财报中表示,主要由于给顾客折扣、优惠券和奖励增加。

面对履约成本及各项费用的双重挤压,每日生鲜的前置仓模式似乎不灵了。

在「不二研究」看来,生鲜本身是高损耗、低毛利的品类,且因前置仓过于贴近C端而导致复用率较低,纯粹用规模来提升利润并不现实。

上市仅一年后,每日优鲜就爆发生存危机。2022年6月30日,每日优鲜先后关闭苏州、南京前置仓站点,随后的三天内,其连续关闭了共九个城市业务。

同年7月28日,每日优鲜关停了营收占比约90%的DMW业务,仅保留了次日达服务。

此外,在关闭DMW业务的当天,每日优鲜开启内部裁员。据其财报显示,2019-2021年,每日优鲜员工数分别为1771人、1335人、1925人;但在2022年末,其员工数仅剩55人。

2022年7月14日,有媒体报道称,每日优鲜曾宣布与山西东辉集团拟达成股权投资协议,获得2亿元的股权投资。但据其最新财报,该融资至今没有交付,投资款也没有如期到账。

在「不二研究」认为,每日优鲜必须在努力转型找新增长点的同时,寻求新融资,才有可能避免退市。每日优鲜的生鲜电商转型之路略显艰难。

据网经社电子商务研究中心《2023年(上)中国生鲜电商市场数据报告》显示,2023年我国生鲜电商市场规模达到6427.6亿元,社区团购达到3228亿元,其线上渗透率8.97%,同比下降12.75%。

或由于较低的电商渗透率,生鲜电商赛道吸引各路资本押注,其入局者越来越多。据企查查数据显示,2023年上半年生鲜电商赛道共有3起融资。

在生鲜电商“后半场”,前置仓模式已略显疲态。

招股书显示,2018 -2020年及2021一季度,每日优鲜在小程序与 App 合计有效用户为 508万、717 万、867万和789万;另据极光《2021年Q2移动互联网——行业数据研究报告》显示,在2021年6月,每日优鲜的月活用户为666.7万。

不难看出,在前置仓模式下,每日优鲜C端用户增长乏力、增长速度逐渐放缓。

此外,2020-2021上半年,每日优鲜的客单价分别为94.9元和96.1元;2018-2020年,其有效订单量分别为0.32亿、0.59亿和0.65亿。

一位电商业内人士向「不二研究」表示,前置仓模式对于人口密度、消费者收入水平都提出很高的要求;每日优鲜的平均客单价达到近百元,这一消费门槛很难复制到下沉市场。

面对增长乏力的前置仓模式,为了寻找新增长点,每日优鲜开始发力B端,从2021年开始提出“即时零售+智慧菜场+零售云”的概念。

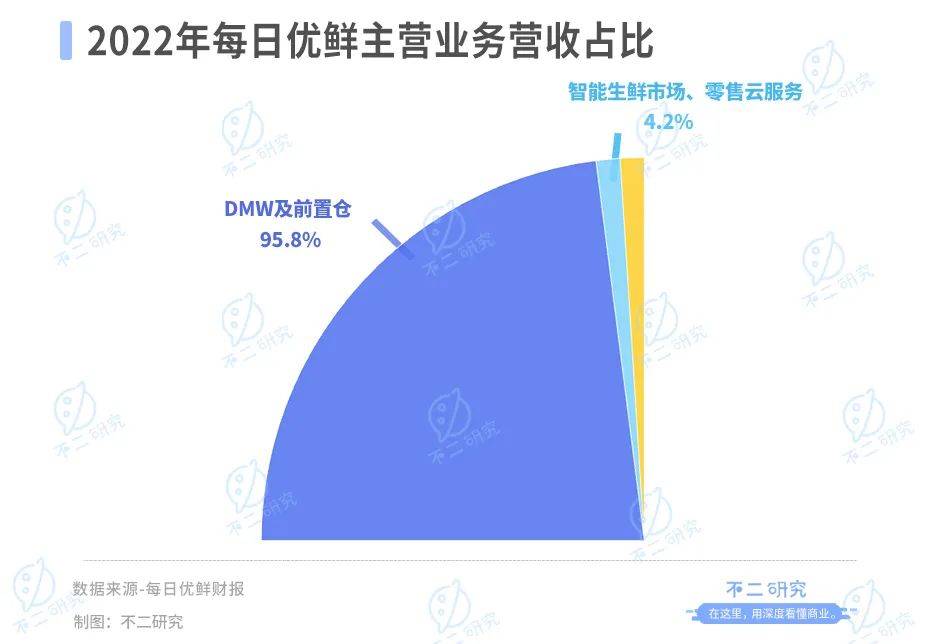

财报显示,每日优鲜此前业务包括:按需分布式小仓库(DMW、前置仓)、智能生鲜市场、零售云服务业务。

从收入贡献来看,在2022年上半年,DMW及前置仓仍是每日优鲜的营收主力,收入贡献为26.45亿元,净收入占比高达95.8%;而智能生鲜市场、零售云服务两大业务合计收入1.16亿元,净收入占比仅为4.2%。

截至2021年6月底,每日优鲜已与全国15个城市的58家菜场签约,并在其中11个城市的34家菜场启动运营。到2022年12月底,每日优鲜的“智慧菜场”已经开始有64个开始运营。

但由于盈利和运营能力不佳,今年3月,每日优鲜彻底终止“智能菜场”及零售云业务。

于每日优鲜而言,布局B端依旧困难重重。抛开激烈的行业竞争不论,更为重要的是,从To C转型到To B,业务逻辑差异巨大,极度考验企业的管理能力及长期战略定力能力。

根据财报显示,每日优鲜于2023年1月推出的自有品牌产品零售业务和提供数字营销解决方案服务或将是未来的新发力点。

在破发灾难、市值重挫、每日优鲜的To B新故事之后,转型数字营销服务新业务,能否重新打动资本市场;或许首先需要用业绩说话。

万亿生鲜市场或是电商的最后一篇蓝海。

行业想象力之外,由于生鲜具有高频刚需的特质,吸引无数入局者前赴后继。

硬币的另一面,因其高投入、高损耗、低毛利等特点,导致生鲜电商“九死一生”。

互联网巨头也频频布局,但并未形成寡头效应,或黯然离场或烧钱坚守,生鲜电商的市场格局仍处于动荡之中。

作为前置仓模式的开创者,从理论上讲,每日优鲜或可模仿京东,在一定规模后实现盈利。

现实却并非如此:生鲜本身是高损耗、低毛利的品类,且因前置仓过于贴近C端而导致复用率较低,纯粹用规模来提升利润并不现实。

每日优鲜的处境也颇为尴尬:其关闭DMW及前置仓,也难逃亏损“怪圈”;B端新故事虽然宏大,但远不能撑起营收;想要维持公司运营,依然只能依靠资本的持续输血。

抛开“生鲜电商是否还是好生意”的争论,每日优鲜首先需要活下去。毕竟,“生鲜电商第一股”头衔虽好,但不能“续命”。

拿到近2亿元“救命款”、“不卖菜”之后,每日优鲜能否借转型数字营销“翻身”,仍需要时间来验证。

本文部分参考资料:

1.《生鲜电商的“死结”,每日优鲜解不开》,读懂财经

2.《烧钱竞速IPO,每日优鲜和叮咚买菜不等了》,资本侦探

3.《每日优鲜“自救”:投资标的现疑云,融资2亿还能保留控制权?》,新京报

4.《每日优鲜获2700万美元新融资,股价涨超100%》,界面新闻

作者 | 胡不知 微垣 七宝

排版 | Cathy

监制 | Yoda