来源 | 表外表里

上周,实控人姚老板被保安拦在自己公司门外的新闻,让中炬高新愈演愈烈的控股权大战,暴露在大众视野里。

闹剧的背后,是双方都舍不得中炬(厨邦酱油)这个香饽饽。

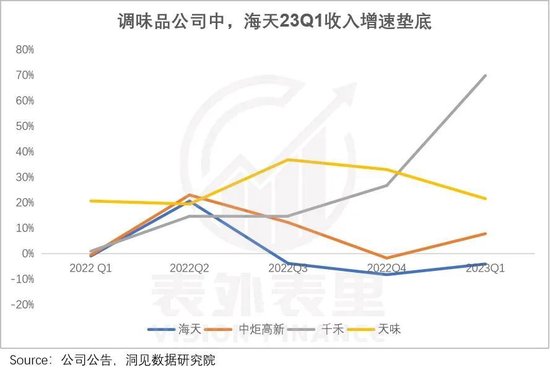

而在酱油老二被资本抢来抢去的时候,老大海天却有点平静的凄凉:不仅痛失“酱油茅”称号——从2021年初高光的近7000亿市值,跌落至今不到2500亿,跌幅67%,业绩增速也持续不佳。

对此,海天管理层在2023Q1业绩会上归因道:2023年春节较早,导致一月份发货时间太短。另外,餐饮行业虽然在逐步恢复,但需要一定时间。

但宏观社零数据显示,2023Q1全国餐饮收入较2019年同期增长14.02%,4、5月还在继续提升。

也就是说,餐饮行业已经全面恢复,且连带着调味品行业也在起飞——竞对们千禾、天味、中炬都有所恢复,甚至实现正增长。

看起来,别人都在偷偷进步,成功升入下一级,怎么海天这个曾经的第一名,被留级了呢?

复盘相关信息,我们发现,海天还沉浸在过去的成功光环里,而当下宏观产业环境、消费者需求、竞争态势等已发生了深刻变化。造成今日之果,主要有三点原因:

·复合调味品风潮下,海天需要革命自己,但受制于既得利益体系,转身缓慢——如同Sony放弃walkman利益,转而支持ipod的困境。

·B端占比60%份额致使企业专注于低成本战略,差异化诉求减弱,而宏观经济和外部变迁,产品需求发生升级,企业暂时没跟上。

·率先完成的全国布局优势,目前进入防守状态,差异化竞争者进入全国铺渠道阶段,海天处于存量博弈阶段。(PS:千禾、厨邦进入增量市场开发阶段)

换句话说,“酱油茅”没什么变化,但环境彻底变了。

入局复调却怕“左右互搏”,选择“有限”革命

“海天要做火锅底料,我们都不看好,它这次做市调之后,75%都反对。”2021年春糖调味品大会上,一位海天经销商如此阐述对海天复合调味品(下称“复调产品”)业务的看法。

彼时,海天于前一年推出复调产品——火锅底料和复合调味包,管理层还在2021年报业绩会上豪言:复合调味料是有较大容量空间的品类,公司将助推新品类加快发展,构建新的增长点。

海天的热切,可以简单理解为:看到了风口,猪会不自觉想飞——统计显示,近几年复合调味品在调味品消耗量中,占比快速提升,增速发展远超基础调味品。

但就如同酱油出现后,冲击了食盐(咸味调味)、味精(提鲜)的销量一样。复调作为基础调味品的替代选择,两者也会有“此消彼长”效应。

这样一来,意味着海天大力发展复合调味品,无异于要革基础调味品大盘的命,是一个左右互搏的局。

而镜头回转可以看到,海天那时在基础调味品领域龙头之姿愈发明显,收入盈利情况一片向好。

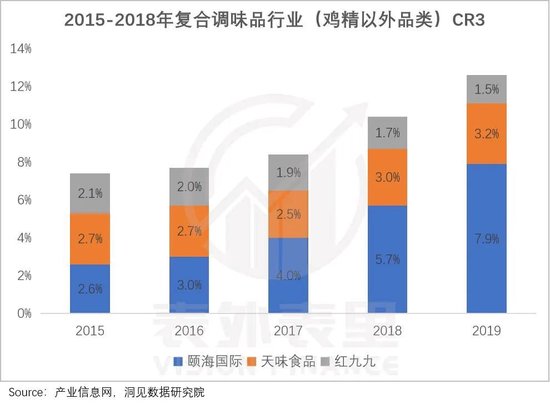

再反观复合调味品市场,山头林立,竞争激烈。

颐海国际、天味、红九九等在餐饮行业深耕多年,率先开启复合调味尝试,麻辣清油、浓香牛油等品类高频上新迭代的企业,成为代表,且占据了主流口味高地。

实力玩家拥挤,海天进来就相当于后进生,要花大力气追赶。

不仅如此,复合调味品类的利润率较低。如下图,复调企业的利润率水平,普遍要低于基础调味品企业。

对比悬殊下——基础调味品方面,自己已经占山为王、挣得还多;复合调味品则尚需冲锋陷阵、也挣不了太多,作为一个成熟的上市公司,海天会更倾向于哪边不言而喻。

但行业大势所趋,被裹挟的企业又不能视而不见,总还是要试试新路线。最终只能“别别扭扭”入局复调的海天,出了一个奇招:产品错位竞争。

以火锅底料为例,海天没有主打川味等主流口味,而是推出云贵酸汤、韩式部队锅等地域风味。

绕着先来者的锋芒走,乍一看是个好方法,但实际情况并不乐观。

一方面,非主流的地域风味,并不好卖——口味有局限性,需要长期品类教育。另一方面,一些经销商已经代理别的复调品牌,重新培育效果不明,不愿更换。

当然,困局并非不可解,营销到位依然能杀出一条血路,先来者们都用过这一招。颐海国际来说,作为海底捞的关联公司,粘着海底捞的招牌吸红利。

天味则主打“钞能力”,2018-2020年广告营销费用3年CAGR为81.60%。其中,广告费用主要用于复合调味品牌好人家的广告投放。

然而回到海天,在复调产品的运营上,获得的营销支持并不多。

以餐饮客户为例,主要靠各地经销商拜访、客请主厨,进行区域推广。可据经销商透露,海天在这方面本就不太重视。

C端而言,“以更多营销刺激消费者习惯,进而完成替换”是调味品推新的铁律。但据海天2022H2业绩会:今年渠道费用投放预计保持平稳,但会更加注重投放成效,着眼于提升投入产出比。

如此“保守”发育,两年过去海天的复调产品不增反减——淘宝旗舰店在售的火锅底料只剩一款新疆番茄口味,复合调味包只剩一款浓香红烧汁口味。

总的来说,面对复合调味品发展风口,全面入局即意味着左右手互博,新复调业务发展越好,对老的基础调味品大盘冲击越明显,显然海天犹豫了。

而现在,它的取舍更明确了。

2023年海天经销商大会上,管理层阐述接下来的发展方向道:企业将实现“基础调味品+基础调味品迭代品”组团发展,建立基础调味品更宽的护城河。

低成本策略束缚,品质升级转型带着镣铐起舞

“以前看不上拼多多,现在不仅买啥都是拼多多,还到处找券。”

“原来准备吃一辈子外卖,现在开始自己做饭了。”

......

今年以来,“如何一句话证明你消费降级了?”类段子,持续引爆。但大盘一片阴霾中,酱油却在消费升级。

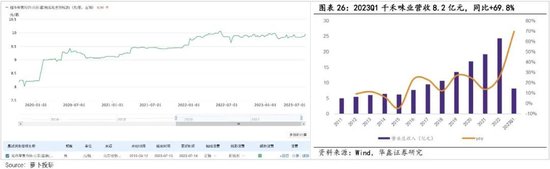

以山东为例,2020年至今酱油的超市零售价从8元涨到近10元,涨幅达25%。主打“零添加”,中高端定位的千禾,也迎来了业绩的大幅增长。

其实,这种逆逻辑的背后,体现的是当下环境中,消费者心理的变化。

简单理解就是,我虽然变穷了,但不代表我的生活质量就要降低:穷了买不起贵价,就升级低价刚需品,改善体验,主打一个不委屈自己。

酱油就属于这样的范畴。刚需价低不说,多年升级下来,90%以上的酱油低于20元,就算再提升,也是3块、5块。

而付出这点代价,不仅能获得味蕾体验的大幅提升,也能为生活增添一丝逼格,何乐而不为呢。

以一款日本的东字牡蛎酱油为例,淘宝上价格20+,但小红书和淘宝评价很多反馈说“吃了之后,就回不到普通酱油了”。

消费诉求变了,企业当然也要顺势而为。但面对“风口”,海天却被此前的低成本优势,束缚了手脚。

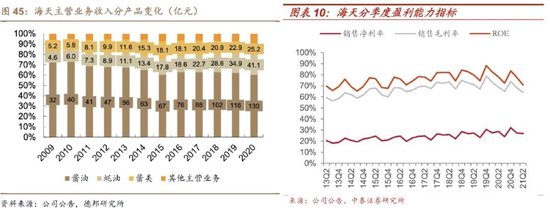

作为最早使用高盐稀态工艺的企业之一,海天酱油力压低盐固态发酵工艺,以品质高、口感醇厚,闯了出来。之后积极营销,在全国范围内打响品牌,需求大爆发。

为了匹配需求增长,其通过引进国外先进的生产线,扩张生产基地等,持续提高产量。

如此以供给扩张匹配需求,持续放大了海天的规模效应——单位制造费用和人工成本都低于竞对,单位运费持续下降。

受益于低成本优势,海天持续推出高性价比产品,生意蒸蒸日上。

然而其中,更迎合品质升级需求的“零添加”产品,却一直不温不火。据纪要数据,2022年海天零添加全系列产品销售收入约为8亿元,相对总收入238亿,贡献仅为3%。

之所以会这样,看看海天的客户结构就知道了。

数据显示,海天的主力餐饮端客户占比超过60%,他们更关心的是低采购成本,即单价低。

如某上市餐饮公司采购人员对第一财经表示,“酱油是否零添加不是首要的筛选条件,在保证品质前提下,追求性价比才是我们关心的。”

这意味着,要稳住基本盘,就得满足主力客户需求,即延续低成本策略,维持性价比优势。

可以看到,海天仍在强化规模效应。2022Q3业绩会提到:未来几年,公司将有序释放300万吨左右的调味品产能。

另一方面,产品升级决策中,技术提升让位于成本和效率。

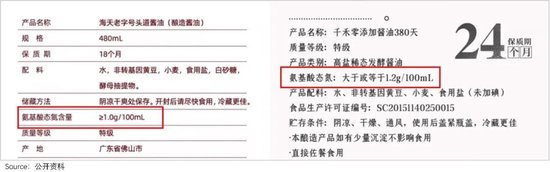

对比同样的特级零添加产品可以看到,千禾在完全无添加情况下,氨基酸态氨含量达到1.2g/100mL;海天添加了酵母抽提物,含量也仅有1.0g/100mL。

备注:氨基酸态氮是判断酱油鲜味高低的重要指标;酵母抽提物可提高酱油中氨基酸态氮的产生速度和含量。

究其原因,千禾有专利技术壁垒支撑,而海天则选择用酵母抽提物增鲜,在增加氨氮含量、达到特级标准的同时,还可以实现更低工业化成本、更快生产速度。

在自然发展过程中,这两个路线差异不大。但去年10月的“国内外添加剂双标事件”爆出后,海天的形象掉到谷底。

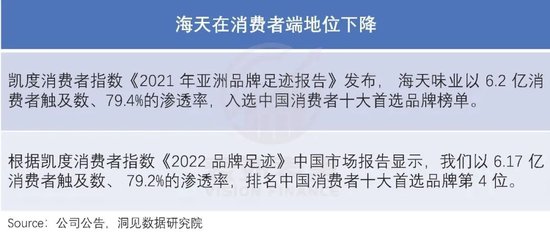

2022年报中写道“遭遇前所未有的‘舆情’冲击,造成了较大影响”。其中主要影响的就是消费者端,可以看到2022年消费者对其信任度下降。

与此同时,主打“零添加”的千禾“躺赢”:不仅业绩拉升,股价也喜提涨停。

面对此情此景,海天对消费者端关注度空前提升。2022年报提到消费者的次数,从上一年度的20次猛增至44次。

但这种重视,似乎并没有维持太久。

今年6月的调研纪要里,管理层提到零添加品类表示:从我们的观察来看,热度过了以后,大家对零添加产品的需求还有,但是增长就很平淡了。

总之,在客户结构不变,低成本当道的情况下,海天的品质升级转型无疑于拖着镣铐起舞。

庞大经销网成移动“血包”,面临竞对“推塔”

2023Q1财报里,千禾管理层在解释营收增长时强调,“调味品销售渠道拓展、经销商及销售网点数量增加,带来了销售收入增长。”

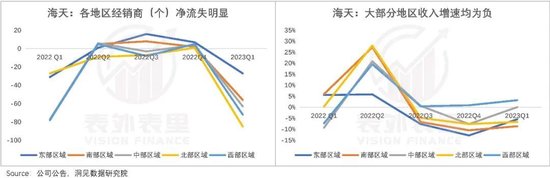

反映在数据上,除西部地区(大本营)外,千禾在各区域的经销商数量均实现正增长,中、北、东部是增长重点。

无独有偶,中炬高新也有类似增长趋势,尤以中、北部地区为甚。

就在这些增长区域,海天这个全国性品牌,所属的经销商数量却在全方位下滑,中、北部地区是重灾区,对应地区的收入也呈现下滑趋势。

如此“此消彼长”——千禾、中炬经销商数都有增加的北部,是海天经销商规模最大的区域,占比达30%——很难不让人联想到,海天正在被竞对们“推塔”。

毕竟统计数据显示,2021年国内酱油产量就超过了消费量,酱油行业已然成为存量市场,高增长不再。

在这样的市场里,海天作为最大的经销网络——经销商数量最高达7000+,50万个终端网点,100%地级市,90%县级市覆盖,行业整体规模不变下,意味着竞对的增长,可能要抽海天的“血包”。

而各品牌都在进一步“磨刀霍霍”。如下图,除了千禾、厨邦,加加、味事达等,也都在加码渠道扩张。

海天显然已有深切的体会。

有知情人士披露:很多海天经销商都放弃了,像南京的两大经销商,温州的马旭东等此前做到亿级的,很多都转做其他品牌。

之所以出现如此“倒戈”,或在于某种程度上大家“苦海天久已”。

起初跟着大哥海天确实有肉吃:渠道早期能给经销商10%的经营利润,且专门设立事业部协助经销商销售,获取这些利润。

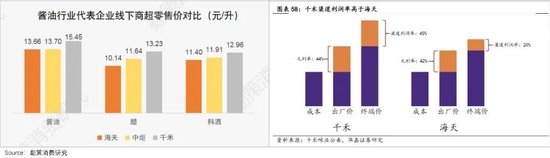

但之后囿于性价比定位、低单价,利润率空间被挤压。据了解,大部分海天大型经销商的综合毛利率已经低于6%了,超过8%的是极少数。而国盛证券研报显示,海天毛利率在业内处于最低水平。

对此,有海天经销商吐槽称,当库存压力大时,手头现金连付贷款利息都不够。而其提到的库存问题,也是广被诟病的另一难题。

此前海天对经销商占据主导权,表现强势。比如,要求经销商的海天产品规模占整体规模30%左右;也不允许经销商把挣的钱投资到其他品牌。

压货和强制配额的情况,也不鲜见。2021年行业调研纪要提到:“上一波调价,盐城、上海的海天大商都压了很多货,年后应该不会补货;中炬和千禾差不多,不压货也不会空库存,比较正常的状态。”

且库存积压情况要改善,并不容易。海天管理层曾在调研纪要中提到,2023年理想库存是18个点左右。但最新纪要显示,海天5月份库存22个点。

这样的渠道库存情况,甚至影响到了海天自己——2022年,海天合同负债同比下降37.39%。

对此,官方表示:2023年春节提前,经销商备货导致期末预收货款同比下降。

但与此相反的是,同期千禾数据显示:由于客户备货拉动货款大幅增加,合同负债同比提升293.08%。

这样几重大山高悬,经销商压力可想而知。

但之前海天势大,日子也能过,大家还能忍。如今疫情冲击,赚钱更为紧迫,各品牌抛的“橄榄枝”又很诱人。

如下图,在毛利率差不多的情况下,千禾渠道利润率能达到45%,相比之下海天只有20%。

对比之下,经销商的天平自然会有新的倒向。

如此看来,作为守擂者,如何抵抗竞争对手的“挖墙脚”,是海天要慎重思考的问题。

优秀是个诅咒。

一旦在某个领域功成名就后,极易躺在功劳簿上,坚守那些成功的旧道理。因此,面临革命性的趋势时,害怕、犹豫、迟疑都是人之常情。

以汽车行业为例,无论世界顶尖的BBA,还是国内的一汽、长城等传统汽车企业,在面对新能源转型时候的表现和结果,大家都有目共睹了。调味品行业也不例外。

当然,海天依然是市场老大,短期内地位难被超越。只是引力太重,大家期待的、想象的“中国版龟甲万”,光辉黯淡下去了。